Você que agora lê esse texto, já pensou em algumas das seguintes perguntas: qual seria a forma de acumular riquezas de forma sustentável? Ou por que as pessoas não acumulam riquezas em sua grande maioria?

A resposta para ambas as perguntas encontra diversas variáveis, porém o mais comum é que seja por falta de disciplina do próprio poupador ou investidor. Por favor, não entenda errado, mas vivemos em um mundo onde o princípio fundamental é o consumismo, e como você já deve ter notado o consumismo não é o melhor princípio para se acumular riquezas.

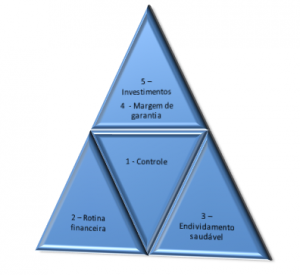

Logo, para acumular riquezas no longo prazo, devemos ter uma base diferente da do consumismo. Para tanto, podemos nos utilizar dos cinco princípios a seguir, que se usarmos com atenção, facilitarão em muito nossa vida como poupadores e investidores.

Esses cinco princípios são:

1 – Controle: É importante dominarmos a mente para não compramos coisas de que não precisamos, ou por impulso. Com o controle correto podemos ter nossas finanças tão bem ajustadas que os hábitos de consumo se converterão em atos de prazer e não de dor de cabeça.

Não é muito fácil praticar o controle sobre os hábitos de consumo, pois temos muitas formas de gastar dinheiro e poucas formas de ganhá-lo. Para praticar o controle financeiro é interessante que a pessoa tenha em mente seus objetivos de curto, médio e longo prazo.

É comprovado que quando uma pessoa tem uma meta forte a cumprir, ela consegue controlar melhor as finanças para que tudo ocorra de maneira correta até conseguir cumprir suas metas. Então é importante sempre ter metas de prazos distintos, para que, ao espelharmos nelas nossas esperanças futuras, possamos moldar o presente para conquistá-las.

2 – Rotina Financeira: Ter controle de sua rotina financeira pode parecer trabalhoso, mas é imensamente recompensador, principalmente para o bolso. Para saber qual sua rotina financeira, só existe uma maneira comprovada, essa é: utilize uma planilha de orçamento pessoal e familiar. Nessa planilha deve-se anotar todos os gastos que são feitos (sem exceção), após alguns meses anotando, fica fácil conseguir entender para onde o dinheiro vai e o que deve ser feito para tomar o controle, caso em algum momento esses gastos fiquem descontrolados.

3 – Endividamento Saudável: todos sabemos os efeitos nocivos do endividamento, sobretudo quando ele sai do controle. O fato é que não devemos considerar o crédito algo de todo ruim, já que ele é apenas uma ferramenta. Nós é que podemos ou não usá-lo bem. Assim devemos saber quando podemos ou não recorrer ao capital de terceiros para nossos projetos.

Antes de pensarmos que não vale jamais a pena pagar juros para pegar um empréstimo, temos que ter noção de que, às vezes, o crédito pode ser muito útil para nosso crescimento pessoal e profissional, por exemplo: o financiamento estudantil.

Como via de regra, devemos tomar um empréstimo apenas quando ele não consuma mais de 30% da nossa renda mensal e, mesmo nesses casos, o empréstimo deve ser tomado apenas quando, após aprofundado estudo, notarmos que ele oferece oportunidades muito além dos juros pagos, por exemplo: na compra de um imóvel para morar ou em uma pós-graduação no exterior.

4 – Margem de garantia financeira: Muitas vezes pensamos em acumular capital sem um plano específico e acabamos nos sabotando. Para um acúmulo realmente consistente e sustentável de riqueza, devemos iniciar tendo metas e talvez a mais importante delas seja criar uma margem de garantia financeira.

O interessante é que o dinheiro dessa margem de garantia seja igual a 1 (um) ano de sua renda mensal. Tendo essa quantidade guardada, a pessoa fica mais à vontade para investir em produtos financeiros mais interessantes, seja na renda fixa ou na renda variável, pois, ao saber que não irá precisar do dinheiro investido por qualquer motivo, a pessoa fica mais tranquila em relação ao futuro.

O dinheiro da margem de garantia deve ser posto em um investimento de boa liquidez, que renda bem e que seja seguro quanto à volatilidade durante todo o período. Assim, caso surja uma necessidade, mesmo ficando desempregado, a pessoa tem um ano de sua renda em mãos e não precisará retirar de seus investimentos para a multiplicação de capital.

5 – Investimentos: Assim que a pessoa tiver uma boa margem de garantia, qualquer dinheiro acima dessa margem deve ser alocado em produtos financeiros que estejam dentro do seu perfil de investidor. Esse capital investido irá multiplicar-se durante anos e será usado para a conquista de metas financeiras e para o aumento de capital. Se as escolhas forem bem feitas, irão realmente levá-la à liberdade financeira.

Para escolher bons investimentos, a pessoa deve pesquisar entre os diversos produtos do mercado aqueles que melhor casam com seu perfil e com seus objetivos (todos os investimentos são bons, mas cada pessoa se identificará melhor com alguns do que com outros). Dedique tempo a essa pesquisa, compre livros e faça cursos, assista a palestras, aprenda a tratar seu dinheiro com o mesmo afinco que aprendeu a ganhá-lo.

Também saiba quem é o seu assessor de investimentos. Mesmo que até o momento você não saiba, sempre que você investe, seja por um banco ou por uma corretora, alguém é designado para lhe auxiliar. Infelizmente a maioria dos bancos ainda usam seus gerentes nessa função (não que seja errado, mas eles não são os mais indicados para falar de investimentos. Os gerentes são muito bons para emprestar dinheiro e devem ser procurados para essa função). Para falar de investimentos busque o Assessor de Investimentos (AAI); esse sim pode lhe tirar dúvidas sobre esse assunto.

Lembre que essa parte dos investimentos é de suma importância para todos os seus objetivos financeiros. Então disponibilize tempo para aprender as diferenças entre os produtos, as vantagens entre corretoras e bancos e busque o AAI que te agrade. Dê o devido valor ao seu dinheiro e assim terá muito prazer em vê-lo crescer.

(*) David Rocha escreve semanalmente, às terças-feiras. Ele é assessor de investimentos e educador financeiro, que vive o mercado diariamente, desde 2011, e autor do livro Tesouro Direto – Um Caminho para a liberdade financeira de 2016.

Só Sergipe Notícias de Sergipe levadas a sério.

Só Sergipe Notícias de Sergipe levadas a sério.